腾讯音乐新招股书解读:前三季度净利超27亿元,于双12正式挂牌纽交所

12月4日消息,艾媒网获悉,一度被传上市的腾讯音乐娱乐集团终于有了动静。3日晚间,腾讯音乐娱乐集团向美国证券交易委员会(SEC)递交了更新后的招股书,发行价区间定为13至15美元,拟发行8200万股美国存托股票(ADS),最高募集资金12.3亿美元。

据了解,腾讯音乐将于12月12日在纽约证券交易所正式挂牌,股票代码为“TME”,腾讯音乐本次上市的主承销商为美林银行、德意志银行、高盛集团、摩根大通、摩根士丹利等。

2018前三季度净利润超27亿元

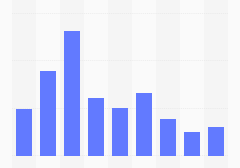

更新后的招股书显示,2018年上半年腾讯音乐营收达86.19亿人民币,而2017年同期为44.85亿人民币,同比增长92%。2018年上半年腾讯音乐调整前净利润为17.43亿元人民币,调整后利润为21.12亿人民币,同比增长189%,税前利润为19.23亿元人民币。

招股书还披露了腾讯音乐截止到2018年9月30日的前三季度业绩,2018年前三季度腾讯音乐娱乐实现收入135.88亿元,净利润27.07亿元,调整后利润32.57亿元。

其中,在线音乐服务营收为人民币40.16亿元(约合5.85亿美元),占总营收的29.6%,相比之下去年同期为人民币21.01亿元;社交娱乐服务和其他营收为95.72亿元(约合13.94亿美元),占总营收的70.4%,相比之下去年同期为人民币52.94亿元。

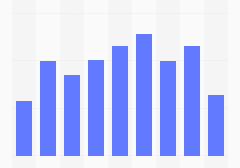

腾讯音乐前三季度付费用户达2490万

根据招股书,腾讯音乐的收入主要来源为付费订阅、数字专辑、虚拟礼物和增值会员。成本主要来源于向唱片公司采购音乐版权内容的版税、与直播表演者及其代理商共享的收入。截止2018年的9月30日,腾讯音乐娱乐集团的在线音乐付费用户2490万、付费率3.8%,社交娱乐付费用户990万、付费率4.4%。此前披露的在线音乐和社交娱乐用户付费率分别为3.6%、4.2%。

招股书显示,目前,QQ音乐、酷狗音乐、酷我音乐和全民K歌是中国前四大音乐移动应用程序。截至2018年6月30日,腾讯音乐总月活用户数超过8亿,用户日均使用时长超过70分钟。

截至2018年9月30日,腾讯音乐提供了超过2000万首曲目,并且获得了大约85%的曲目的音乐出版和音乐录制权利。

最高募资12.3亿美元,用于增强音乐内容产品和开发

更新版招股书显示,腾讯音乐的发行价区间定为13至15美元,拟发行8200万股美国存托股票(ADS),最高募集资金12.3亿美元。

根据腾讯音乐披露,其本次上市募资金额大约40%用于增强音乐内容产品,以改善平台上内容的多样性,质量和数量;大约30%用于产品和服务开发,以扩展和增强当前的产品和服务产品,以及开发新产品和服务以进一步提高用户参与度;大约15%用于销售和营销,包括营销和促销,以加强品牌和增加付费用户群;大约15%用于潜在的战略投资和收购以及一般企业用途。

腾讯为最大股东

在股权结构方面,腾讯是腾讯音乐最大股东,持股占比59.0%,亚洲投资管理公司太盟投资集团(前身为“太平洋投资集团”)持股9.6%,美国在线音乐服务商Spotify(NYSE:SPOT)持股8.9%,中投中财基金管理公司持股7.1%。腾讯音乐与Spotify交叉持股,腾讯音乐持有Spotify2.5%股份。

据了解,上市前,腾讯音乐还接受了华纳和索尼两家唱片公司的入股。