医健财报扫描丨医美行业高增长趋势承压,头部企业积极谋求新增长点

近日,多家医美公司陆续公布三季报,就最新的数据来看,相较此前的高速增长,如今的医美赛道增速有所减缓。

其中,医美概念龙头企业华熙生物第三季度业绩下滑比较明显,营收同比下降17.26%,扣非净利润同比下降61.53%。

随着行业监管趋严、市场竞争加剧,医美市场的高增长态势很难持续,头部企业也在加速寻找新的业绩增长点。

市场遇冷,医美企业面临压力

国家统计局数据显示,今年国内化妆品零售额增速明显放缓,化妆品零售额总计894亿元,同比增幅仅4%左右。美妆行业的“内卷”之势似乎更加激烈,品牌间价格战不断,一定程度上对产品毛利率有所伤害。

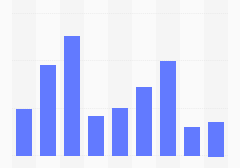

“医美茅”之称的爱美客三季报显示,公司前三季度实现营收21.7亿元,同比增长45.71%;实现归母净利润14.18亿元,同比增长43.74%。分季度来看,前三季度,公司的营业收入分别为6.3亿元、8.29亿元、7.11亿元,分别同比增长46.30%、82.60%、17.58%;归母净利润分别为4.14亿元、5.49亿元、4.55亿元,分别同比增长51.17%、76.53%、13.27%。虽然爱美客前三季度业绩总体上保持增长态势,但在第三季度却出现增速放缓的迹象。

另一家华熙生物作为早前行业里的明星公司,此次报告显示公司前三季度营收42.21亿元,同比减少2.29%;归属于上市公司股东的净利润为5.14亿元,同比下降24.07%。其中,第三季度营收11.46亿元,同比下降17.26%;归属于上市公司股东的净利润为0.9亿元,同比下降56.03%。

如果对上述两家公司的三季度表现进行复盘,会发现几个共同点:一是两者的核心业务均在前三季度承压,二是对于销售策略均进行了专项调整,三是为了实现产品“接力”,持续加大自身的新产品研发力度。

同时,自2021年7月开始,伴随着消费、医药回调,公司市值大幅缩水,上市不久就迎来高光时刻,受到投资者追捧的贝泰妮市值也从最高1200亿元跌至当前300亿元。

有分析人士指出,贝泰妮和李佳琦合作一直比较密切,去年双十一,贝泰妮旗下薇诺娜在与李佳琦合作预售首日成交破十亿,成为爆款。2022年,贝泰妮来自阿里系渠道的营收为20.6亿元,占总营收比例超过4成,而其中,李佳琪直播间的收入占阿里系渠道的一半以上。今年双十一预售首日即遇冷,让市场增加了对贝泰妮今年接下来销售业绩的担忧。

此次,“医美面膜第一股”敷尔佳披露了上市后首份三季报。财报显示,敷尔佳前三季度实现营业收入13.39亿元,同比增长1.8%;实现归母净利润5.36亿元,同比下降17.33%。其中,第三季净利润1.83亿元,同比下降37.26%。对此,敷尔佳表示,第三季度下滑主要是由于管理费用增加所致。

光大证券研报指出,公司收入增长放缓,主要源自行业层面景气度的进一步下滑。一方面,受国内疫后宏观经济影响,居民普遍在消费支出方面更为谨慎,影响了医美产业的增长;另一方面,防疫措施放开后,居民出游热情高涨,尤其暑期亲子游增加。旅游开支的增加进一步压缩了居民在其他领域消费支出的空间。

为提振投资者信心,行业龙头回购股票

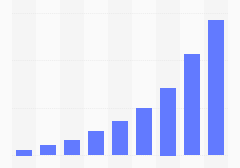

数据显示,预计到2025年,中国医美行业市场规模将超过3500亿人民币。蓬勃发展的大趋势与白热化的竞争相伴相生。医美机构数量偏多,供大于求,行业高度内卷,品牌竞争激烈。

“爱美客这样的公司,机构此前最为看重的就是业绩的持续高增长。高增长带来高溢价,一旦高增长不再,股价很容易就会出现大幅度的下跌。”某资深基金业人士表示。在他看来,爱美客今年前三季度整体的业绩表现还是可以的,营收和净利的同比增速分别达到了45.71%和43.74%,这一数据和去年同期相比,净利的增速甚至有4个多百分点的提高,但是在整体市场下跌的背景下,任何业绩上的瑕疵都会被放大。

爱美客10月25日公告,公司实控人、董事长简军拟以自有资金自公告披露之日起6个月内通过包括但不限于集中竞价或大宗交易等方式增持公司股份,本次增持金额不低于5000万元且不超过1亿元,本次计划增持价格不超过450元/股。

华熙生物在公告中表示,归母净利润的下滑主要是公司营业收入和综合毛利率下降所致。

据悉,上述现象在华熙生物的中报业绩里已有苗头,今年上半年,华熙生物实现总营收30.76亿元,同比增长4.77%,但归母净利润4.25 亿元,同比下滑10.27%。2023年以来,随着华熙生物的业绩不断下滑,公司股价已经下跌了超过40%。

在三季报中,华熙生物提及公司于2023年8月29日召开第二届董事会第八次会议,审议通过《关于以集中竞价交易方式回购公司股份的议案》,同意公司以自有资金通过集中竞价交易方式进行股份回购,用于员工持股计划或者股权激励。公司拟用于回购的资金总额不低于人民币2亿元(含),不超过人民币3亿元(含),回购价格为不超过人民币130元/股(含),回购期限为自公司董事会审议通过最终股份回购方案之日起12个月内。截至2023年9月28日,公司通过上海证券交易所交易系统以集中竞价交易方式累计回购公司股份95,456股,回购成交的最高价为89.71元/股,最低价为86.41元/股,支付的资金总额为人民币8,388,185.94元(不含印花税、交易佣金等交易费用)。

业内人士指出,医美行业复苏进行时,长期成长空间依然广阔;趋势方面,产品端兼具功效和安全的新材料持续涌现,机构端也纷纷向上游拓展,布局自有品牌改善盈利能力。

竞争加强,激励医美企业谋求新增长点

业内人士认为,暴利的医美赛道吸引了资本涌入,医美领域的竞争势必会加剧。

艾尔建美学和德勤管理咨询联合发布的《中国医美行业2022年度洞悉报告》指出,伴随着资本的不断涌入,中国医疗美容市场已然成为医疗大健康产业最热门的赛道,竞争格局加速重构,行业迎来新机遇和新挑战:一方面,行业透明度及监管力度加强,高度依赖线上平台进行内容传播的营销方式受到冲击,对于优质医美消费人群的竞争将加剧;另一方面,核心人群的医美消费态度及消费习惯已具备一定的成熟度,对于医美产品及服务的需求更为多元化。

爱美客表示,公司持续推进基因重组蛋白药物研发项目,丰富了产品研发管线,目前研发项目处于“临床前在研”阶段。目前,爱美客注射用A型肉毒毒素、利多卡因丁卡因乳膏已完成三期临床,其中注射用A型肉毒毒素即将进入注册申报阶段。此外,公司利拉鲁肽注射液完成一期临床,第二代面部埋植线在临床试验阶段,透明质酸酶及司美格鲁肽溶液为临床前在研阶段。这些也意味着公司在体重管理与减脂领域的战略布局进一步强化。

昊海生科的业绩则相对较好。2023年前三季度,公司营收19.82亿元,同比增长25.23%;归母净利润3.27亿元,同比增长102.04%。相较于2022年净利润下滑48.76%的业绩表现,昊海生科这份三季报让人眼前一亮。目前,该公司覆盖眼科、医疗美容与创面护理、骨科、防粘连及止血四大治疗领域。

敷尔佳做的是医疗器械尤其是医用敷料的生意,今年8月刚刚上市,但是不过3月,上市首次公开披露业绩就出现滑坡,由此也导致了股价的破发。对此,市场上多认为敷尔佳重营销轻研发,短时收益可观,长期发展可能会出现后劲不足的情况。

作为“北交所重组胶原蛋白第一股”的锦波生物,继薇旖美“注射用重组Ⅲ型胶原蛋白冻干纤维”获批上市后,其“注射用重组III型人源化胶原蛋白溶液”获第三类医疗器械注册证,在国内属首款。据公司招股说明书,产业园新增生产线在三类医疗器械方面可达到300万支的产能。预期公司未来的新产品放量增长将助推公司业绩稳健提高。而在市值方面,作为二级市场重组胶原蛋白领域唯二成规模化企业,市场给予锦波生物很高的预期,股价逆势上涨,较发行价上涨了超过3倍,市值突破150亿元。

美沃斯(广州)合伙人兼总经理张振洲认为中国医美市场将继续保持蓬勃发展的态势。随着消费人口基数扩大、消费能力增强以及消费需求升级等因素的影响,中国医美市场的产业红利将持续强劲释放。在这个竞争激烈的市场环境下,企业需要不断创新和提高服务质量以获取更多的市场份额,才能立于不败之地。