“资本寒冬”背后:市场资金发生了何种变化 未来如何破局?

2023年对于很多行业来说都不是一个容易的年份,即使是那些离钱最近的行业——手握大把资金的投资机构们。

“资本寒冬下行业出清加剧,股权投资市场面临重塑。在投资方向、资金来源、产业选择、资产配置上都发生了巨大的变化。”上海科创集团董事长傅红岩近日于上海举行的第二十三届中国股权投资论坛上如此表示。

很多投资机构对“资本寒冬”亦有共同的感知。“比如说募资这个环节,今年的募资是特别艰难的一年。明年会不会更难,我们不知道,但是今年特别难。”招银国际资本总经理周可详如此表示。他认为,投资的各个环节——募投管退都发生了非常深刻的变化,原有的范式,原有的经验,原有的投资逻辑,几乎在今天都已经不再管用了。

“募不到市场化资金”

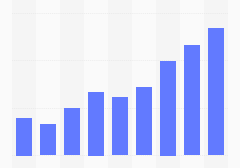

根据清科的统计,2022 年中国股权投资市场新募集金额为 21,582.55 亿元人民币,同比小幅下滑2.3%;投资总金额9,076.79亿元人民币,同比大幅减少36.2%。今年前三季度,新募集基金总规模13521.53亿元,进一步下滑了20.2%;投资金额5070.94亿元,同比下滑31.8%。不论是早期投资,还是VC、PE市场的活跃度都呈现不同程度的缩减。

“能看出来,行业留存的资金量很大。并且,募资和投资都在下降的同时,带宽更是明显放大——就像长江流到上海附近,已经变宽了。”清科集团创始人、董事长倪正东表示。

据21世纪经济报道记者从多位投资机构处了解,各家投资机构之所以感觉募资之难、投资变化之大,除了经济和市场本身的环境变化,还有一个重要原因,即资金结构在发生变化,具体而言,就是市场化的资金越来越少,政府属性的资金、国有资金的占比越来越大。

“回想2019年,当时知名机构占比54%,到今天占比只有34%,下降了很多,背后原因主要是国资、金融资本、产业资本的崛起。粗略梳理投资界发布的融资消息,2021年领投是红杉、高瓴居多,今年领投主要是国投创新、国投创业、国新等‘国家队’,现在国资已经成为行业一支非常重要的力量。”倪正东透露。

与此同时,统计数据还显示,美元基金在大幅减少。2019年之后,外币基金募集的金额已经少于投资的金额,也就意味着,如果用美元基金募集的钱去做投资,是入不敷出的,美元基金募的不如投的多。活跃在国内市场的美元基金,募资的速度已经跟不上投资的速度。这个拐点在2019年就发生,现在仍在延续,而且两者相差的数字还在扩大。

周可详表示,现在的市场有一个最深刻的标志,市场化的钱越来越少,“现在能够募到十个亿的基金,基石投资人几乎清一色都是地方政府。如果没有这个,几乎不可能在2023年能够募到一个新的基金。”

让投资回归经济本质

资金结构的变化,在深刻影响着投资机构以及投资行为的变化。

傅红岩认为,现在在投资上的问题,一方面是募资难,很多优质的机构募不到钱,尤其是纯市场化的钱。另一方面是各级地方政府纷纷设立引导基金,其根本目标是扶持本土的产业,但由于优质的项目和创业团队稀缺,过量的资本涌入反而造成了区域分割和产能过剩,变相助长了无序创业和估值泡沫,最终还是会面临不达预期、资源消耗和退出难,甚至累积新的地方债务风险等一系列问题。

招商局资本副总经理冯红涛表示,这些年各地政府设立基金,目前地方相关的基金已经达到了三万亿的规模,成了地方经济的一个抓手。“正是因为LP结构发生了变化,我们作为GP,一定要配合LP的诉求和发展。招商资本已加大了与地方的合作,设立了30多支地方性的产业基金。”

普罗资本创始人、执行事务合伙人徐晨昊也提示说,不希望看到所有的城市都在做新能源、新材料、模拟芯片、数字芯片,这些行业有它的产业基础,更多希望帮助有一定产业基础的地方政府,帮他做出一些链主,做出一些全球的巨头,而不是帮有一定制造生产能力的企业从合肥搬到南京,从成都搬到广州,我们更多的是希望看在这个行业选出最有潜力,前30、前50家的选手,能帮他做成一千亿,一万的市值的公司,而不是上市为目标。

从投资方向上来看,投资机构基本聚焦投资科技创新。从2012年起,国内机构基本都在投半导体、医疗健康、先进制造、IT、数字科技。地域上则在往长三角聚集,十年前,长三角VC/PE投资案例只占行业的33.4%,今年前三季度则是近50%。

对科技的投资模式也发生了巨大变化。周可详表示,硬科技的投资跟以前互联网时代完全不一样,比如说互联网投资可以投一个赛道,如果看好某一个细分的领域可以把前五家都投了,这是以前惯常的做法。今天投硬科技基本上不适用。“比如我们在新能源上投了动力电池—宁德时代,但之后就没有再投其他企业,相反而是围绕着宁德时代投了他的产业链,我们由此投出了超过十家的上市公司。”

对于未来在投资上的破局之路,傅红岩认为要回归科创和投资本质,建议从国家和政府层面优化资源配置。一方面,要引入长期的、耐心的资本进入,通过新型举国体制开展重大关键技术攻关,引导社会资本围绕真正的关键领域开展投资。另一方面,不论市场化资金还是政府引导基金,最终都是要让投资回归它的经济本质。

“投资本身是一种经济行为,是投资人用良好的眼光投出好企业,通过企业的发展创造经济价值和社会价值的过程。它的属性是单一的,追求的是财务回报,遵循的是经济学的基本规律。很多政府引导基金,把招商引资、社会价值放在首位,要求返投和投资“早小硬”企业,这本身也是对的。与此同时,首先投资的项目应该在经济上是能够持续发展的、赚钱的,与当地的资源禀赋是匹配的,然后在招商引资上才是有价值的、靠谱的。”他强调。